股票期货配资 申万宏源策略会来了!4月高股息风格将回归 上半年宏观经济表现好于去年四季度

申万宏源日前举行春季策略会,披露了宏观、策略等对于经济和市场最新的市场判断。申万宏源指出,上半年经济表现好于去年四季度,预计2024年实际GDP增速可达到4.8%~5.0%,一季度预计可以达到5.1%。

对于资本市场,申万宏源判断,2024年A股仍难脱离业绩底部区域,业绩向上弹性更可能出现在2025年。春季的AI行情仍属于超跌反弹范畴,春季后行情延续的条件是国内的AI产业趋势和业绩验证线索更加明确。4月基本面改善可持续的方向相对稀缺,从稳态高股息和动态高股息中找估值重估的机会是方向。同时,4月业绩期股票期货配资分红比例提升可能迎来集中验证期,这将强化高股息的思潮,高股息的进攻性可能增强。

未来半年经济改善、政策更积极

申万宏源研究宏观资深高级分析师屠强在策略会上表示,未来半年是经济改善、政策更积极的良好环境,上半年关注出口改善以及国内地产政策强化保交楼的潜在效果。欧美去库存结束本身也将利好出口,国内“保交楼”政策加码有促进销售、稳定消费、疏通信用传导的三大潜在效果。此外,基建制造业投资维持高增,被市场忽视的服务业补库,也相应推动服务业投资和工业生产表现好于预期。

“我们维持上半年经济表现好于去年四季度的判断不变。”屠强在策略报告中指出,预计2024年实际GDP增速可达到4.8%~5.0%,上修一季度GDP增速预测至5.1%。

在谈及地产时,屠强指出,从海外住宅投资占GDP比例来看,我国三年时间完成了海外8年—10年“去地产”工作,但该现象背后是我国地产调控模式不同。海外调控是收紧需求,但我国调控是遏制供给,这注定了我国地产供给侧会在短期出现持续超调。

具体来看,这种超调会带来多重影响:一是房地产拉长施工周期,投资仍将继续回落,同时期房竣工率较低,期房交付风险积聚,住宅竣工高增相应不可持续。二是购房需求并未被政策打击,但供给超调导致居民产生观望情绪,进而新增35万亿元超额储蓄,并导致信用传导不畅、M1M2剪刀差走扩。三是潜在需求无法释放,房价持续下跌。

屠强认为,在应对政策方面,“三大工程”无助于直接解决供给超调,且结构上存在难以形成盈利闭环等三大局限,政策仍需要针对供给超调“对症下药”,也即保交楼需要加码,后者此前被市场忽视,而3月国常会部署房地产工作中首要强调保交楼,后续关注PSL扩容、政策性信贷等工具配合。保交楼相应产生四大效果:稳投资;释放潜在购房刚需,稳定房价;缓和居民对于存量资产交付的担忧,降低预防式储蓄动机、稳定消费;疏通居民部门信用向企业传导,缓解M2—M1剪刀差与低通胀问题。

货币政策上,屠强指出,自去年四季度政策将“价格水平”作为今年重要考量以来,年初降准降息幅度均录得今年新高。展望后续,屠强认为,货币政策上半年靠前发力已完成,后续更多为配合型操作,包括设备投资再贷款等结构性工具可能新增或扩容。而下一轮货币宽松或需等待汇率压力缓和时,也即年中美联储降息之后,同时也需要等待银行净息差压力的缓和,因此,预计后续存款利率下调先于贷款利率,而贷款降息预计在7月之后,降准预计9月。

4月高股息风格回归

申万宏源研究A股策略首席分析师傅静涛在策略会上指出,2024年全A两非归母净利润同比增速为2.8%,四个季度依次为4.2%、8.4%、-2.5%、-3.5%,总体呈现出前高后低的特征,盈利能力ROE仍处于磨底状态。上半年业绩同比增速并不差,但景气能够持续全年的方向可能并不多。

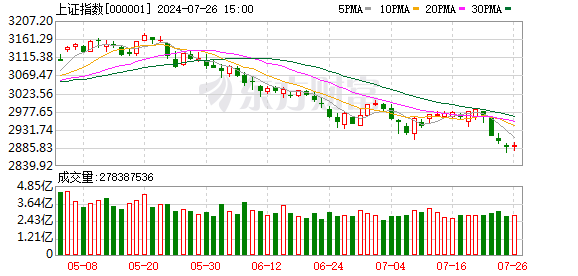

整体来看,2024年A股业绩增长仍需磨底,2024年前三季度A股总体是震荡市,市场总体稳定和结构亮点挖掘仍高度依赖于政策催化。2025年业绩脱离底部区域,2024年四季度基本面预期锚定向2025年切换,业绩高增叠加合理估值的投资机会增加,指数中枢有望抬升。

“短期‘2月春季躁动,4月脚踏实地,3月是过渡期’的判断不变,4月业绩验证期,景气持续改善的方向稀缺,市场正常休整,等待政策刺激弹性和新经济产业趋势明确。”傅静涛表示。

对于不同的板块,傅静涛认为,2024年小盘成长基本面支撑不足,全年小盘成长主题投资会反复有机会,但需要回避业绩验证期。

对于市场关注度较高的AI板块,傅静涛认为,2022年以来,AI行情已经演绎至第四波。历史上产业趋势赛道方向,第四波上涨通常需要清晰的基本面验证线索。目前国内AI相关概念股的业绩兑现难度较高,所以春季的AI行情仍属于超跌反弹范畴。单纯依靠海外映射的股价弹性已经不足。相比之下,处于概念期或导入期的新主题方向,股价阻力可能明显更小。

对于后市,傅静涛最看好的是高股息板块。他认为,高股息不只是防御,还可以进攻,市场对高股息投资内涵外延的认知远未充分。高股息投资是一种思潮,总量经济增长中枢下行,持续性论证难度增加,市场对新经济高成长的外推也更加审慎。这种情况下,成长性对估值的影响权重下降,原本就对估值有影响的分红比例、折现率,还有业绩可见度、商业模型稳定性等因素对估值的影响权重提升。

“4月在需求、供给、出海和科技创新基本面弹性有限的情况下,基本面改善可持续的方向相对稀缺,从稳态高股息和动态高股息中找估值重估的机会是方向。同时,4月业绩期,分红比例提升可能迎来集中验证期,这将强化高股息的思潮,高股息的进攻性可能增强。”傅静涛表示。